Author:Foresight News

固定利率的需求主要来自机构借款人和循环策略用户。未来链上信贷规模会扩大,但现阶段,大多数链上参与者都极为看重「随时可以取回资金」的灵活性。因此,与其让贷款人接受「期限锁定」,更好的做法是在现有货币市场(如 Aave)之上,搭建一个利率互换层,来满足固定利率借贷的需求。

传统金融的启示:固定利率市场,始于借款人的需求

在私募债市场,固定利率之所以是主流,根源在于借款人需要确定性,而不是因为贷款人喜欢它。

借款人视角(企业、私募基金、地产商等):他们最关心的是现金流可预测。固定利率能规避基准利率上涨的风险,简化预算,降低再融资风险。这对于高杠杆或长期项目尤其重要,利率波动可能直接威胁其生存。

贷款人视角:他们通常更偏爱浮动利率。贷款定价一般是「基准利率 + 信用风险溢价」。浮动结构能在利率上升时保护利润空间,降低「久期风险」,还能在基准利率走高时获得额外收益。贷款人只有在能对冲利率风险,或者能收取足够溢价时,才会提供固定利率。

所以固定利率产品是响应借款人需求的产物,而非市场的默认形态。这对 DeFi 的一个重要启示是:如果没有明确且持续的借款人对「利率确定性」的需求,固定利率借贷就很难获得流动性、形成规模或持续发展。

Aave / Morpho & Euler 上的借款人都是谁?他们为什么借钱?

一个常见的误解是:「交易者从货币市场借钱加杠杆或开空单。」

实际上,方向性的杠杆操作几乎全通过永续合约完成,因为资金效率更高。而货币市场需要超额抵押,并不适合用于投机性杠杆。

但仅 Aave 就有约 80 亿美元的稳定币借款。这些借款人是谁?

大体可分为两类:

长期持有者 / 巨鲸 / 项目金库:他们抵押手中的加密资产(如 ETH),借出稳定币来获取流动性,同时避免卖出资产(从而保留上涨潜力,也避免产生应税事件)。

收益循环者:他们借款是为了对生息资产(如流动性质押代币 LST/LRT,例如 stETH;或生息稳定币,如 sUSDe)进行递归加杠杆。目标是获得更高的净收益率,而不是对价格涨跌进行投机。

那么,链上到底有没有人需要固定利率?

有。需求主要来自两类用户:机构级的加密资产抵押贷款和循环策略。

1. 机构级加密抵押贷款需要固定利率

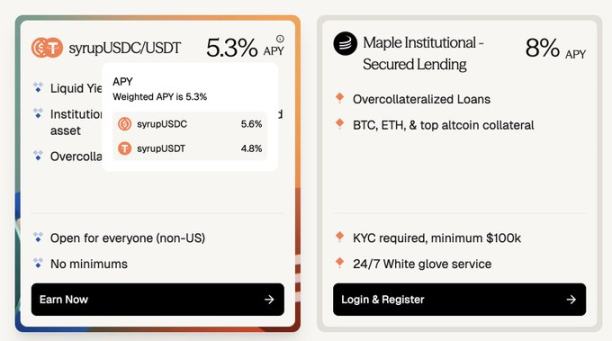

以 Maple Finance 为例,它通过超额抵押贷款,向机构出借稳定币,抵押品主要是 BTC、ETH 等蓝筹加密资产。借款人包括高净值个人、家族办公室、对冲基金等,他们寻求的是成本可预测的固定利率资金。

利率对比:Aave 上借 USDC 的成本约为年化 3.5%,而 Maple 上同类抵押品的固定利率贷款清算收益率在 5.3% 到 8% 之间。这意味着,从浮动利率转为固定利率,借款人需要多支付约 180-450 个基点的溢价。

市场规模:仅 Maple 的 Syrup 资金池就管理着约 26.7 亿美元,与 Aave 在以太坊主网约 37.5 亿美元的未偿贷款规模相当。

(Aave 的~3.5% 对比 Maple 的~8%,为固定利率加密贷款支付了约 180-400 基点的溢价。)

需要指出的是,部分借款人选择 Maple 是为了规避(早期 DeFi 的)智能合约风险。但随着 Aave 等协议的安全性、透明度和清算机制历经考验,这种风险感知正在减弱。如果链上出现可靠的固定利率选择,链下固定利率贷款的溢价很可能会被压缩。

2. 循环策略需要固定利率

尽管循环策略产生了数十亿美元的资金需求,但由于借款利率波动剧烈,这项策略常常无利可图。

一位稳定币循环借贷用户表示:「作为循环者 / 借款人,借款利率无法预测,利率波动常常会突然抹掉好几个月的累计收益,导致头寸亏损。」

历史数据也显示,Aave 和 Morpho 上的借款利率极不稳定,年化波动率可以超过 20%。

对于循环者来说,他们赚取的是固定收益(例如通过 Pendle 的 PT),但用浮动利率借款来维持循环,就会引入「利率风险」。一旦借款利率飙升,就可能吞噬所有利润。如果借款利率和投资收益端都是固定的,那么资金风险就消除了。策略变得易于评估,头寸可以安心持有,资本也能更高效地部署。

随着链上基础设施(如 Pendle 的 PT)历经五年多安全考验,对链上固定利率贷款的需求正在快速增长。

既然有需求,为什么市场没做大?看看供应端的问题。

灵活性,是链上参与者的「无价之宝」

这里的灵活性,指的是随时可以调整或退出头寸,没有锁定期——贷款人能随时提款,借款人也随时能还款、赎回抵押品,没有罚金。

相比之下,Pendle PT 的持有者就牺牲了部分灵活性。即使在最大的资金池,Pendle 的机制也无法让超过约 100 万美元的头寸瞬时退出而不产生较大滑点。

那么,链上贷款人放弃灵活性,能得到多少补偿? 以 Pendle PT 为例,补偿通常高达年化 10% 以上,在 YT 积分交易狂热时(如 Arbitrum 上的 usdai)甚至能到 30% 以上。

显然,真正的借款人(非投机者)无法承担 10% 的固定利率成本。这个高利率本质上是为放弃灵活性而支付的「溢价」,如果没有对 YT 积分的投机,是不可持续的。

虽然 PTs 比 Aave 等基础借贷协议风险更高(增加了协议本身和底层资产的风险),但核心结论不变:任何要求贷款人放弃灵活性的固定利率市场,如果借款人付不起超高利率,就无法扩大规模。

Term Finance 和 TermMax 就是例子:很少有贷款人愿意为了一点微薄利息而放弃灵活性,同时借款人也绝不愿在 Aave 利率 4% 时支付 10% 来锁定利率。

出路:别让固定利率借款人直接匹配固定利率贷款人

应该让固定利率借款人,去匹配利率交易者。 具体来说:

第一步:保护贷款人体验

绝大多数链上资本只信任 Aave、Morpho、Euler 的安全性,并且喜欢在 Aave「存钱躺赚」的简单被动体验。他们不是那些为了 50-100 基点溢价就去详细评估每一个新协议的「资深管理员」。

因此,固定利率市场要想做大,贷款人的体验必须和现在用 Aave 时一模一样:

随时存钱

随时取钱

几乎无需增加新的信任假设

没有锁定期

理想情况下,固定利率协议应该直接建立在 Aave 这些受信任的货币市场之上,利用其安全性和流动性。

第二步:交易的是「利差」,不是「本金」

对于想借固定利率的借款人,他们并不需要另一笔锁定期限的全额贷款。他们真正需要的,只是一笔愿意承担「约定固定利率」与「Aave 浮动利率」之间利差风险的资本,其余本金仍然可以从 Aave 等地方借。

也就是说,交易者交易的,是固定利率与浮动利率之间的预期差值,而不是贷款的全部本金。

一个利率互换层能实现这一点:

对冲者可以用固定支出换来与 Aave 浮动利率完全匹配的浮动收入。

宏观交易者可以用极高的资本效率来表达对利率走势的看法。

资本效率示例:交易者只需缴纳少量保证金来承担利率风险敞口,远低于贷款名义本金。例如,针对 1000 万美元、1 个月期限的 Aave 借款利率做空,假设固定利率为 4% 年化,交易者可能只需投入约 3.33 万美元保证金——这相当于隐含了 300 倍的资本效率。

考虑到 Aave 利率常在 3.5% 到 6.5% 之间波动,这种隐含杠杆让交易者可以把利率本身当作一个高波动性的「代币」来交易(从 $3.5 涨到 $6.5),其波动幅度远超主流加密货币,且与市场整体流动性和价格强相关,同时避免了使用显性杠杆(如 BTC 上的 40 倍)容易爆仓的风险。

做多利率赚「波峰」,做空利率赚「波谷」。

长期展望:固定利率是链上信贷扩张的必需品

我预见,随着链上信贷增长,对固定利率贷款的需求也会扩大。借款人将越来越需要可预测的融资成本,来支持更大规模、更长期的头寸和生产力资本配置。

机构信贷扩张:像 Cap Protocol 这样的项目正在推动链上机构信贷。他们帮助再质押协议为机构级信贷稳定币贷款提供保险。目前利率由适用于短期流动性的利用率曲线决定,但机构借款人看重利率确定性。未来,一个专门的利率互换层对于支持「期限定价」和风险转移至关重要。

链上消费信贷:像 3Jane 这样的项目专注于链上消费信贷。这个领域几乎全是固定利率贷款,因为消费者需要确定性。

未来,借款人可能会根据信用等级或抵押资产类型,进入不同的细分利率市场。与传统金融不同,链上利率市场或许能让借款人群体直接面对由市场驱动的利率,而不是被单一的贷款人设定利率所锁定。

No Comments